Thị trường bất động sản

Giá thuê văn phòng tại Việt Nam thấp hơn các quốc gia trong khu vực

Trong tương quan với các thị trường tại khu vực Châu Á – Thái Bình Dương, giá thuê văn phòng tại Việt Nam còn khá khiêm tốn…

Theo Savills, đầu tư văn phòng tiếp tục suy giảm do chi phí vay cao và chênh lệch lợi suất lớn nhưng đây vẫn là phân khúc được quan tâm nhất, chiếm tới 30% khối lượng đầu tư.

Tỷ Lệ Trống Gia Tăng Tại Nhiều Thành Phố Lớn

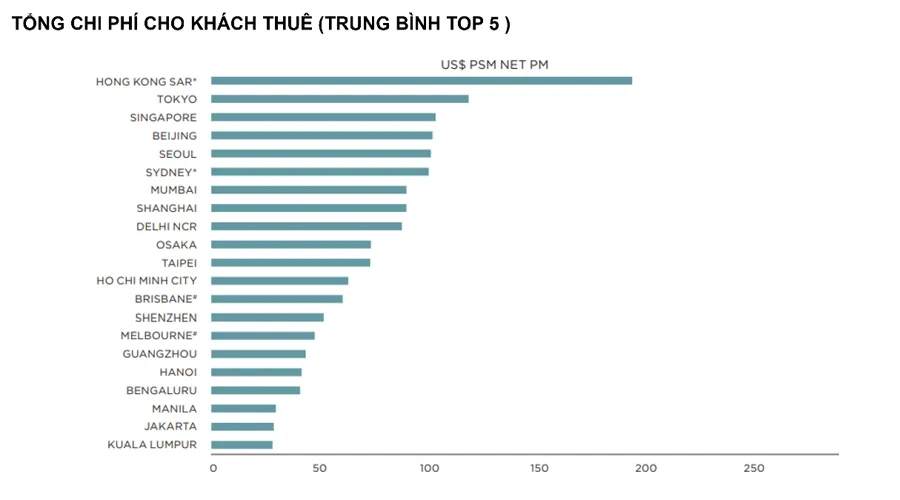

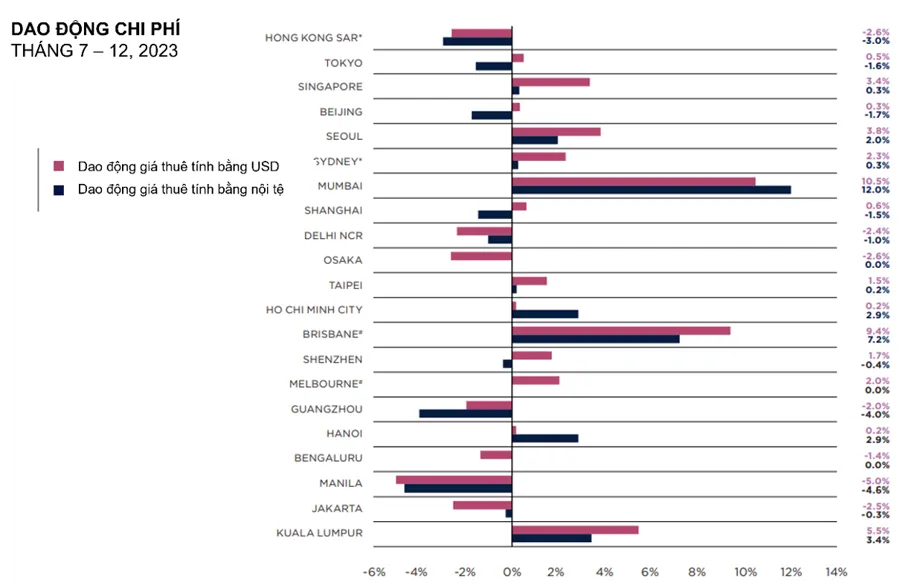

Tại báo cáo khảo sát Prime Benchmark (Xác định quy chuẩn giá thuê) do Savills Châu Á – Thái Bình Dương thực hiện, nhằm cung cấp cho các nhà đầu tư về: giá thuê, phí quản lý và các mức thuế của Chính phủ tại một số bất động sản trọng điểm, thuộc các thành phố của khu vực Châu Á.

Theo đó, thị trường cho thuê văn phòng cao cấp cho thấy xu hướng phục hồi nhưng khá chậm trong nửa cuối năm 2023 với chuyển động giá thuê giảm 4,6% tại Manila (Philippines), nhưng tăng đến 12% tại Mumbai (Ấn Độ). Hầu hết các thành phố đang nằm trong giai đoạn cuối tăng trưởng, cuối suy giảm hoặc đang suy giảm.

Trong bối cảnh khó khăn về kinh tế vĩ mô đi kèm bất ổn thị trường ngày càng gia tăng, chỉ có 09 trong số 21 thị trường ghi nhận mức tăng trưởng về giá thuê tính theo đồng nội tệ. Các thị trường này đang gặp tình trạng thiếu nguồn cung cao cấp, đặc biệt tại Mumbai (Ấn Độ), Brisbane (Úc), Seoul (Hàn Quốc) và một số thị trường lớn ở Đông Nam Á như Singapore hay Kuala Lumpur (Malaysia).

Ngược lại, nhiều thị trường đang đối mặt với tình trạng dư thừa nguồn cung văn phòng với tỷ lệ lấp đầy thấp, tạo áp lực lên giá thuê như Manila (Philippines), Quảng Châu (Trung Quốc) hay Hong Kong.

Tính theo đồng nội địa, các thị trường Tokyo (Nhật Bản) và các thành phố lớn tại Trung Quốc như: Bắc Kinh, Thượng Hải và Thâm Quyến đều ghi nhận mức giảm lần lượt là: -1,6%, -1,7%, -1,5% và -0,4%. Tuy nhiên, tính theo USD thì các thị trường này lại ghi nhận mức tăng (Tokyo: 0,5%, Bắc Kinh: 0,3%, Thượng Hải: 0,6% và Thâm Quyến: 1,7%).

Còn theo ghi nhận của Cushman & Wakefield, thị trường Úc dẫn đầu mức tăng trưởng giá thuê vào năm 2023 và dự kiến sẽ tiếp tục cho thấy mức tăng trưởng mạnh nhất đến năm 2027, trung bình từ 4% đến 7% mỗi năm. Singapore cũng có thể kỳ vọng mức tăng trưởng khoảng 4% từ năm 2025, do nhu cầu mạnh mẽ và nguồn cung hạn chế; tăng trưởng giá thuê ở những nơi khác trong khu vực sẽ vẫn ở mức thấp hơn.

Dù nhu cầu về văn phòng hạng A trên toàn khu vực Châu Á Thái Bình Dương được dự báo sẽ quay trở lại mức trước đại dịch vào năm 2024, nhưng lượng nguồn cung mới kỷ lục sẽ khiến tỷ lệ trống cũng tăng lên.

Khoảng một nửa trong số 25 thị trường khu vực Châu Á Thái Bình Dương được dự báo sẽ có tỷ lệ trống tăng trong khoảng thời gian từ 2023 đến 2027. Tỷ lệ trống tăng lớn nhất được dự báo ở nhiều thành phố tại Trung Quốc, như: Quảng Châu (lên gần 30% vào năm 2027 từ mức 20% vào năm 2023) và Thâm Quyến (lên gần 35% vào năm 2027, từ mức 27% vào năm 2023). Hay tại thành phố Hyderabad (Ấn Độ), Kuala Lumpur (Malaysia) và Bangkok (Thái Lan) cũng được dự báo sẽ vượt quá tỷ lệ trống 25% vào năm 2027. Singapore và Seoul (Hàn Quốc) đều dự kiến sẽ duy trì tỷ lệ trống dưới 5%, trong khi Tokyo (Nhật Bản) và Manila (Philippines) được dự báo dưới 7%. Các thị trường trọng điểm của Úc có thể sẽ giảm ở mức khoảng 10%.

Tại Trung Quốc đại lục, 04 thành phố văn phòng chính: Bắc Kinh, Thượng Hải, Quảng Châu và Thâm Quyến được dự đoán sẽ tiếp tục phục hồi nhẹ, với nhu cầu dự báo khoảng 1.672.254 m2 cho năm 2024.

Hyderabad và Bengaluru ở Ấn Độ, Thượng Hải và Thâm Quyến ở Trung Quốc đều dự kiến có hơn 5.109.667 m2 nguồn cung mới vào năm 2027 – bổ sung từ 32% đến 66% nguồn cung hiện có của họ, trong đó, Hyderabad kỳ vọng mức kỷ lục 1.449.287 m2 vào năm 2024.

Giá Thuê Thấp, Văn Phòng Tại Việt Nam Rất Hấp Dẫn

Cũng trong báo khảo sát Xác định quy chuẩn giá thuê của Savills Châu Á – Thái Bình Dương, hầu hết các thành phố của Trung Quốc, bao gồm: Bắc Kinh, Thượng Hải, Thâm Quyến và Quảng Châu đều ghi nhận mức giảm nhẹ về giá thuê. Hong Kong tiếp tục là thị trường ghi nhận chi phí thuê văn phòng cao cấp tốt nhất tại khu vực (đã bao gồm phí dịch vụ và thuế) đạt mức 194 USD/m2/tháng (tương đương 4,6 triệu đồng/m2/tháng).

So sánh về giá thuê văn phòng, ông Matthew Powell, Giám đốc Savills Hà Nội, nhận định trong tương quan với các thị trường tại khu vực Châu Á – Thái Bình Dương, giá thuê văn phòng tại Việt Nam còn khá khiêm tốn. Ở Hà Nội, giá thuê văn phòng trung bình đạt 513.000 VND/m2/tháng với tỷ lệ lấp đầy 87%, trong khi giá thuê văn phòng hạng A đạt mức 824.000 VND/m2/tháng. Tại TP.HCM, giá thuê bình quân đạt 779.000 VND/m2/tháng, trong đó, giá thuê văn phòng hạng A khoảng 1,4 triệu VND/m2/tháng.

Về nguồn cung văn phòng tại Hà Nội, Savills cho biết con số đạt 2,13 triệu m2, tính đến cuối năm 2023. Kể từ năm 2019, nguồn cung hạng A và B đã tăng trung bình 4% mỗi năm và hạng C tăng 1%. Hạng B có nguồn cung lớn nhất với hơn 1 triệu m2 sàn, tương ứng 49% thị phần. Số lượng dự án lớn ra mắt từ nay đến 2026 có thể gây áp lực lên giá thuê, đặc biệt là ở các dự án hạng A. Dù vậy, giá thuê dự báo ổn định. Tại Hà Nội, đến năm 2026, có 15 dự án mới sẽ cung cấp hơn 389.770 m2 diện tích văn phòng, trong đó, văn phòng hạng A dự kiến chiếm 86% nguồn cung trong tương lai. Diện tích văn phòng xanh sẽ chiếm 18% lượng sàn văn phòng tương lai.

Còn tại TP.HCM, nguồn cung đạt 2,7 triệu m2 tính đến cuối năm 2023, trong đó, hạng A đóng góp đáng kể với mức tăng 68% theo năm, khi chào đón 03 dự án mới cùng với 03 dự án hạng B nâng hạng. Đến năm 2026, TP.HCM được kỳ vọng sẽ chào đón 300.000 m2 văn phòng mới đạt tiêu chuẩn hạng A, hơn 80% nguồn cung hạng A và hạng B trong tương lai của thành phố sẽ đạt tiêu chuẩn xanh.

Tuy nhiên, Savills cho rằng nguồn cung văn phòng tại các thành phố lớn ở Việt Nam vẫn đang thấp hơn so với các thị trường trong khu vực như Singapore, Jakarta (Indonesia), Bangkok (Thái Lan).

Cushman & Wakefield cũng dự đoán bất ổn kinh tế đã ảnh hưởng đến nhu cầu văn phòng nói chung khi khách thuê ngày càng quan tâm hơn đến chi phí. Điều này có thể thuận lợi cho thị trường văn phòng tại Việt Nam khi giá thuê đang thấp hơn so với nhiều quốc gia trong khu vực. Tại TP.HCM, tỷ lệ hấp thụ sẽ tăng dần từ năm 2024, nhờ nguồn cung mới chất lượng cao hơn và điều kiện kinh tế được cải thiện. Tỷ lệ trống văn phòng dự kiến trên 20% trong suốt năm 2024–2026, do đón nguồn cung mới liên tục. Tại Hà Nội, tỷ lệ trống dự kiến sẽ ở mức 25–30% vào năm 2024–2026 và sau đó giảm dần xuống khoảng 20,5% vào năm 2027.

Với nguồn cung mới dồi dào trên khắp Hà Nội, thị trường dự kiến sẽ thuận lợi cho khách thuê trong thời gian tới. Trung bình, tổng nguồn cung của Hà Nội được dự báo sẽ tăng trưởng 3,5% mỗi năm trong giai đoạn 2024-2027./.